Đòn bẩy tài chính là một công cụ được doanh nghiệp sử dụng trong kinh doanh để đem lại lợi nhuận cao. Nhưng không phải ai cũng có thể hiểu được đòn bẩy tài chính là gì? Cách sử dụng đòn bẩy tài chính hiệu quả. Hãy cùng chúng tôi đi tìm hiểu về vấn đề này nhé.

Đòn Bẩy Tài Chính Là Gì?

Đòn bẩy tài chính là gì? Đòn bẩy tài chính trong tiếng Anh là Financial Leverage, viết tắt là FL. Đòn bẩy tài chính là mức độ sử dụng vốn vay trong tổng nguồn vốn của doanh nghiệp. Mục đích là hy vọng gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) hay thu nhập trên một cổ phần thường (EPS).

Theo một khía cạnh đơn giản hơn, đòn bẩy tài chính có thể hiểu là lấy chính nguồn vốn đi vay để mang đi đầu tư, thay vì lấy khoản tiền vốn sẵn có của doanh nghiệp.

Các Nhóm Chỉ Sổ Của Đòn Bẩy Tài Chính

Chúng ta hãy cùng đi tìm hiểu các nhóm chỉ số của đòn bẩy tài chính, bao gồm:

Tổng nợ/Tổng tài sản (D/A)

Hệ số nợ trên tổng tài sản (D/A) đo lường mức độ sử dụng nợ vay của doanh nghiệp để tài trợ cho tổng tài sản. Có nghĩa là trong tổng số tài sản hiện tại của doanh nghiệp được tài trợ khoảng bao nhiêu phần trăm là nợ vay.

Hệ số này phụ thuộc vào nhiều yếu tố: Mục đích vay vốn, lĩnh vực hoạt động doanh nghiệp, quy mô doanh nghiệp, loại hình doanh nghiệp. Để biết được tỷ số này cao hay thấp có thể so sánh với tỷ số trung bình ngành.

Hệ số nợ/Vốn (D/C)

Tổng nợ/(Tổng nợ + Vốn chủ sở hữu)

Hệ số nợ trên vốn (D/C) này cung cấp cho về sức mạnh về tài chính, cấu trúc tài chính của doanh nghiệp. Doanh nghiệp có tỷ lệ nợ trên vốn cao so với mức bình quân ngành thì doanh nghiệp đó có thể có tình hình tài chính không khả quan.

Tổng nợ/Vốn chủ sở hữu (D/E)

Hệ số nợ trên vốn chủ sở hữu (D/E) phản ánh quy mô tài chính của doanh nghiệp. Qua đó cho biết tỷ lệ nợ và vốn chủ sở hữu doanh nghiệp sử dụng để trả cho hoạt động của mình.

Hệ số nợ trên vốn chủ sở hữu là một trong những tỷ lệ đòn bẩy tài chính thông dụng nhất.

Hệ số đòn bẩy tài chính

Tổng tài sản bình quân/Vốn chủ sở hữu bình quân

Hệ số này thể hiện vốn vay và vốn chủ sở hữu bình quân trong cả một thời kỳ. Tỷ số này thấp thể hiện khả năng tự chủ tài chính. Tuy nhiên cũng cho thấy doanh nghiệp chưa tận dụng được nhiều lợi thế của đòn bẩy tài chính.

Hệ số chi trả lãi vay (EBIT/Chi phí lãi vay)

Hệ số chi trả lãi vay cho biết mức độ lợi nhuận trước thuế và lãi vay đảm bảo khả năng trả lãi của một doanh nghiệp.

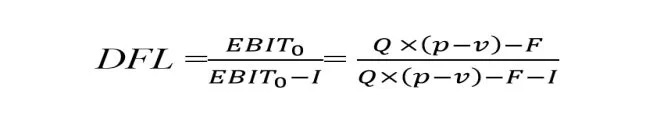

Công Thức Tính Đòn Bẩy Tài Chính

Độ lớn của đòn bẩy tài chính tại một mức lợi nhuận trước thuế và lãi vay được tính theo công thức sau:

Trong đó:

- EBIT: lợi nhuận trước thuế và lãi vay.

- EPS: lợi nhuận của vốn chủ sở hữu.

- F: Là chi phí cố định kinh doanh (không bao gồm lãi vay).

- v: Chi phí biến đổi 1 đơn vị sản phẩm.

- p: Giá bán đơn vị sản phẩm.

- Q: Số lượng sản phẩm bán ra.

Như vậy, nếu chủ doanh nghiệp có kết cấu vốn với phần vốn vay lớn hơn thì sẽ có lợi nhuận của vốn chủ sở hữu tăng nhiều hơn khi lợi nhuận trước thuế và lãi vay tăng, ngược lại sẽ có lợi nhuận của vốn chủ sở hữu giảm nhiều hơn khi lợi nhuận trước thuế và lãi vay giảm.

Những doanh nghiệp có kết cấu vốn với phần vốn vay lớn hơn sẽ có nhiều cơ hội thu được lợi nhuận của vốn chủ sở hữu cao hơn nhưng gắn liền với nó là rủi ro tài chính cũng lớn hơn.

Xem thêm: Tra cứu vốn điều lệ công ty

Mức Độ Ảnh Hưởng Của Đòn Bẩy Tài Chính (DFL)

Mức độ ảnh hưởng của đòn bẩy tài chính phản ánh nếu lợi nhuận trước lãi vay và thuế thay đổi 1% thì hệ số sinh lời tài chính sẽ thay đổi bao nhiêu %.

Đòn bẩy tài chính là sự đánh giá chính sách vay nợ được sử dụng trong việc điều hành doanh nghiệp. Vì lãi vay phải trả không đổi khi sản lượng thay đổi, do đó đòn bẩy tài chính sẽ rất lớn trong các doanh nghiệp có hệ số nợ cao, và ngược lại đòn bẩy tài chính sẽ rất nhỏ trong các doanh nghiệp có hệ số nợ thấp. Những doanh nghiệp có hệ số nợ bằng không sẽ không có đòn bẩy tài chính.

Như vậy, đòn bẩy tài chính đặt trọng tâm vào hệ số nợ. Khi đòn bẩy tài chính cao, thì chỉ cần một sự thay đổi nhỏ về lợi nhuận trước lãi vay và thuế cũng có thể làm thay đổi với một tỷ lệ cao hơn về hệ số sinh lời tài chính nghĩa là hệ số sinh lời tài chính nhạy cảm khi lợi nhuận trước lãi vay và thuế biến đổi.

Vì Sao Doanh Nghiệp Nên Sử Dụng Đòn Bẩy Tài Chính

Các doanh nghiệp hiện nay rất thích sử dụng đòn bẩy tài chính bởi vì:

- Đòn bẩy tài chính là một công cụ hữu ích giúp thúc đẩy lợi nhuận lên cao.

- Sử dụng đòn bẩy tài chính nhằm duy trì hoạt động kinh doanh. Các doanh nghiệp thường sẽ sử dụng nợ vay, với mục đích bù đắp sự thiếu hụt vốn. Đồng thời, mong muốn gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu.

Lưu Ý Khi Sử Dụng Đòn Bẩy Tài Chính Tránh Rủi Ro

Việc sử dụng đòn bẩy tài chính mang đến nguồn lợi nhuận lớn, tuy nhiên có khá nhiều rủi ro. Vậy nên để tránh những rủi ro không đáng có, doanh nghiệp cần lưu ý các vấn đề như sau:

- Doanh nghiệp cần nghiên cứu và lựa chọn nguồn vốn vay uy tín với lãi suất thấp nhất có thể.

- Doanh nghiệp cần nghiên cứu và định hướng rõ ràng kế hoạch kinh doanh. Cụ thể những mảng phát triển ngắn hạn, lâu dài để sử dụng nguồn vốn vay hiệu quả.

Kết Luận

Có thể thấy, đòn bẩy tài chính là một công cụ nhằm mục tiêu nâng cao lợi nhuận. Tuy nhiên, đòn bẩy tài chính cũng tiềm ẩn rất nhiều rủi ro. Doanh nghiệp cần có chiến lược kinh doanh rõ ràng, kế hoạch sử dụng nguồn vốn đúng đắn, hiệu quả.

Qua những chia sẽ trên, chúng tôi hy vọng các bạn đã biết rõ Đòn bẩy tài chính là gì? Và sẽ có những phương án tối ưu để sử dụng đòn bẩy tài chính một cách hiệu quả.

Thông tin được biên tập bởi Lamchutaichinh.vn